- Das Wichtigste in Kürze

- Was ist eine Anlageberatung?

- Ablauf einer Anlageberatung

- Wann liegt eine Falschberatung vor?

Anlageberatung und Falschberatung: Das sollten Sie beachten!

Eine Anlageberatung ist eine Beratung zwischen einem Kunden und einem Finanzdienstleister. Die Anlageberatung gilt seit dem Jahr 2007 als eine eigenständige Wertpapierdienstleistung. Sie legt umfassende und verbindliche Informationspflichten für den Finanzpartner fest.

Das Wichtigste in Kürze

- Bei der Anlageberatung werden Anlegern Möglichkeiten für finanzielle Investitionen vorgestellt.

- Den Anlageberater trifft eine umfassenden Aufklärungs- und Beratungspflicht.

- Verstößt der Anlageberater gegen die Aufklärungs- und Beratungspflicht, liegt eine sogenannte Falschberatung vor.

- Durch die Falschberatung kann gem. § 280 Abs. (1) BGB ein Anspruch auf Schadensersatz entstehen.

Was ist eine Anlageberatung?

Im Sinne des Wertpapierhandelsgesetzes sind unter Wertpapierdienstleistern Kreditinstitute, Finanzdienstleistungsinstitute und nach § 53 Abs. 1 Satz 1 des Kreditwesengesetzes tätige Unternehmen zu verstehen. Dem zu beratenden Kunden sollen dabei durch die Anlageberatung finanzielle Möglichkeiten zur Geldanlage gegeben und Risiken sowie Chancen verschiedener Finanzprodukte aufgezeigt werden. Dabei hat die Beratung nach dem Bundesgerichtshof „anlegergerecht“ sowie „objektgerecht“ zu sein. Dies bezieht sich gerade auch auf die Berücksichtigung der individuellen Umstände des jeweiligen Kunden. Entsprechend müssen persönliche und wirtschaftliche Verhältnisse des Kunden berücksichtigt werden.

Auch das Anlageziel sowie die Risikobereitschaft des Kunden sind zu beachten. Vor allem aber ist der Kenntnisstand des Kunden essenziell. Oft fehlen den Kunden, die Hilfe in der Anlageberatung suchen, die nötige Erfahrung und ausreichende Kenntnisse zum Thema. Daher muss in der Anlageberatung klar kommuniziert werden, welches Produkt mit welchen Risiken einhergeht. Besonders Verlustrisiken dürfen dabei nicht verharmlost werden.

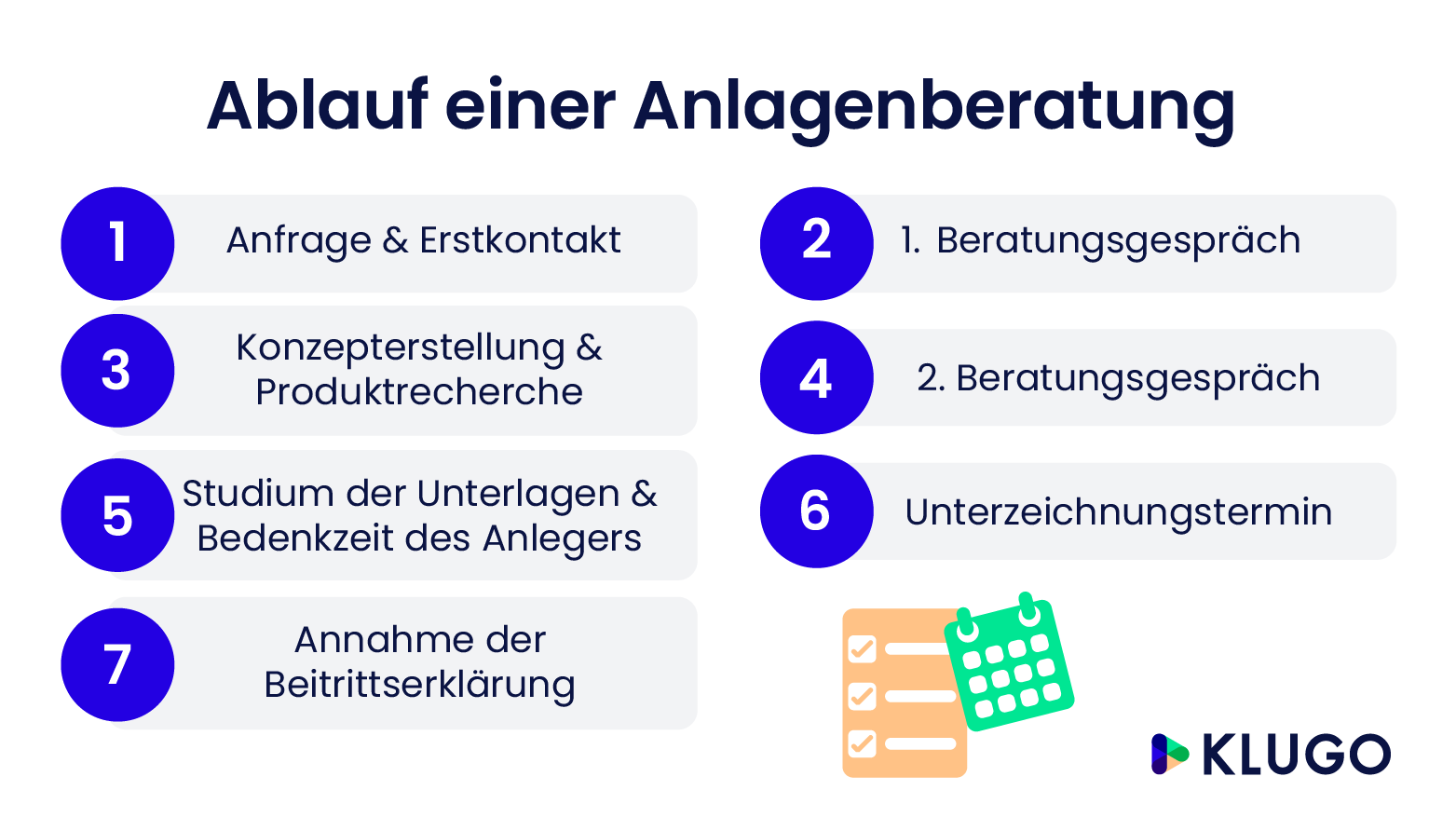

Ablauf einer Anlageberatung

Eine Anlageberatung folgt üblicherweise immer einem ähnlichen Muster. Folgende vier Schritte zeigen den Ablauf einer typischen Anlageberatung.

1. Der Anlagenberater bittet Sie um Informationen

Ihr Anlageberater erfragt Informationen rund um Ihre persönliche Situation, in Bezug auf Ihre Anlageziele, finanziellen Verhältnisse und Ihre Kenntnisse und Erfahrungen.

Anlageziele:

- Verfolgen Sie bestimmte Ziele mit Ihrer Anlage?

- Worum geht es Ihnen? Altersvorsorge, Vermögens- oder Liquiditätsaufbau oder um Spekulation?

- Wie ausgeprägt ist Ihre Risikobereitschaft?

- Ist Ihre Anlage fristgebunden?

Finanzielle Verhältnisse:

- Wie hoch ist Ihr Wertpapier- und Geldvermögen?

- Haben Sie weiteres Vermögen, wie z. B. Immobilien?

- Welche regelmäßigen Einkünfte erzielen Sie?

- Welche regelmäßigen finanziellen Verpflichtungen haben Sie?

Kenntnisse und Erfahrungen:

- Wie gut kennen Sie sich mit Finanzinstrumenten und Finanzdienstleistungen aus?

- Mit welchen Finanzinstrumenten und Finanzdienstleistungen haben Sie Erfahrung?

- Wie viele Geschäfte haben Sie in den vergangenen Jahren getätigt?

- Welche Beträge haben Sie eingesetzt?

- Haben Sie Erfahrung mit Kapitalanlagen in fremden Währungen?

2. Umfassende Beratung und Aufklärung

Vor Beginn der Beratung muss der Anlagenberater Sie darüber informieren, ob es sich um eine unabhängige Honorar-Anlageberatung oder eine Honorar-Anlageberatung handelt. Bei einer unabhängigen Honorar-Anlageberatung darf der Berater keine Provisionen annehmen und behalten, sondern muss sich die Beratung direkt vergüten lassen. Bei einer Honorar-Anlageberatung hingegen muss er die Provisionen vollständig und unverzüglich an Sie auszahlen.

Außerdem erhalten Sie alle relevanten Informationen über die Anlage. Im Anschluss der Beratung und vor Abschluss jedes Geschäfts, ist Ihr Berater dazu verpflichtet Ihnen ein Informationsblatt auszuhändigen. Darin enthalten sind die wesentlichen Faktoren des jeweiligen Geschäfts, unter anderem Angaben zur Art und Funktionsweise sowie zu den Risiken und Kosten.

3. Empfehlung eins passenden Produkts

Bei der Durchführung einer Anlageberatung ist es äußerst wichtig, einen kompetenten Anlageberater an seiner Seite zu wissen. Dies gilt besonders, da sich gerade in diesem Bereich einige unseriöse Anbieter zu platzieren versuchen. Aufgrund einer Vielzahl an Beschwerden über unsachgemäße Anlageberatungen hat der Gesetzgeber eine Mindestqualifikation für Anlageberater eingeführt. Durchführen darf die Anlageberatung daher nur, wer ausreichend Sachkunde und Zuverlässigkeit, beispielsweise durch eine Ausbildung zum Bankfachwirt, vorweisen kann.

Wenig qualifizierte Anlageberater können Sie an folgenden Merkmalen erkennen:

- Unerbetene Anrufe oder E-Mails gehen ein

- Zeitdruck durch den Hinweis, dass ein Angebot nur kurzfristig verfügbar sei

- Unrealistische Versprechen wie utopisch hohe Ertragsraten

- Allzu komplizierte Beratungsgespräche

- Keine Nennung von Vertragsfristen und Kündigungsmöglichkeiten

Auch wenn riskante Kapitalanlagen wie Schiffsfonds, Immobilienfonds oder Anleihen eher risikoscheuen Anlegern oder gar zur Altersvorsorge angeboten werden, ist Vorsicht geboten.

4. Beratung dokumentieren

Nachdem Sie ausführlich über das passende Produkt beraten wurde, muss im Anschluss ein Beratungsprotokoll erstellt werden.

Ein solches Beratungsprotokoll ist essenziell für die notwendige Transparenz. Auf diese Weise können mögliche Unstimmigkeiten direkt bemerkt und unklare Absichten des Finanzdienstleisters schwieriger verschleiert werden. Weiterhin dient das Protokoll als potenzielles Beweismittel vor Gericht, falls doch etwas anders laufen sollte, als erwartet.

Aufzeichnungspflicht § 34 Abs. 2a WpHG

Die Aufzeichnungspflicht in einer Anlageberatung ist nach § 34 Abs. 2a WpHG gesetzlich festgelegt. § 34 Abs. 2a WpHG 5 bis 7 erklären dabei die Notwendigkeit der Aufzeichnung eines Beratungsgespräches.

Auch bei mehrfacher Beratung muss das Protokoll erstellt werden. Es sollte Angaben über die persönliche Situation und das Beratungsanliegen, die Dauer des Gespräches sowie Informationen über die Finanzinstrumente und Wertpapierdienstleistungen enthalten, die besprochen wurden. Zudem müssen die Empfehlungen des Beraters und Gründe für diese Empfehlungen notiert werden. Der eigentliche Vertrag darf erst geschlossen werden, wenn das Beratungsprotokoll an den Kunden ausgehändigt wurde. Das Protokoll sollte vom Kunden gründlich gelesen werden, damit keine Unklarheiten entstehen. Falls Informationen fehlen oder das Beratungsprotokoll fehlerhaft ist, besteht ein einwöchiges Rücktrittsrecht.

Die Anlageberatung muss den gesetzlichen Formvorgaben entsprechen. Zu jeder Anlageberatung muss ein Beratungsprotokoll erstellt werden, welches gründlich geprüft werden sollte.

Wann liegt eine Falschberatung vor?

Eine Falschberatung wird rechtlich dann angenommen, wenn der Anlageberater seine Aufklärungspflichten verletzt. In der Praxis ist das vor allem dann relevant, wenn der Bankkunde in Anlagen investiert, von denen er nichts versteht. Der Gesetzgeber hat hier das Risiko erkannt, dass sich durch das Vertrauen in Anlageberater ergibt und sieht daher vor, dass der Anleger richtig und vollständig aufgeklärt wird.

Ist dies nicht der Fall und fehlen im Beratungsgespräch wesentliche Informationen, liegt faktisch eine Falschberatung vor.

Was tun bei einer Falschberatung?

Im Nachhinein festzustellen, dass sich eine Geldanlage nicht entsprechend entwickelt hat, ist meist mehr als ärgerlich. Doch daraus folgt nicht gleich, dass der Kunde falsch beraten wurde. Ob eine Falschberatung stattgefunden hat, entscheidet sich im Einzelfall. Entscheidend dafür ist, ob die Empfehlung zu dem Zeitpunkt, an dem sie stattfand, sachgerecht war.

Falls Sie denken, dass Sie falsch beraten wurden, lassen Sie sich am besten von einem Fachanwalt rechtlich vertreten. In vielen Fällen kann ein Anspruch auf Schadensersatz durchgesetzt werden.

Ein Anwalt kann beispielsweise ermitteln, ob eine Anlagevermittlung oder eine Anlageberatung stattgefunden hat. Diese Unterscheidung ist äußerst wichtig und entscheidet am Ende über die rechtlichen Konsequenzen. Eine Anlagevermittlung unterscheidet sich von der Beratung dadurch, dass der Vermittler dem Kunden ein bestimmtes Produkt vorstellt und versucht, dieses zu verkaufen. Die Anlageberatung hingegen stützt sich auf eine persönliche Empfehlung des Beraters und erfolgt mit Bezug auf die persönlichen Umstände des Kunden. Eine Anlageberatung hat stattgefunden, wenn unmittelbar auf die Empfehlung ein Vertrag abgeschlossen wurde.

Für juristische Laien ist es oft schwierig, die eigenen Möglichkeiten nach einer potenziellen Falschberatung richtig einzuschätzen. Ein KLUGO Partner-Anwalt kann hier die notwendige Unterstützung bieten und hilft nicht nur bei der Auseinandersetzung mit dem Finanzinstitut, sondern auch dann, wenn Sie prozessual gegen die Falschberatung vorgehen wollen.

Führt eine Falschberatung zu einer Schadensersatzpflicht?

Sollte tatsächlich eine Falschberatung zum Beispiel durch eine Bank stattgefunden haben, greift die sogenannte Beraterhaftung und die Bank muss möglicherweise Schadensersatz leisten. Die Falschberatung bezieht sich dabei nicht nur auf das Produkt selbst, sondern kann auch die Vergütung des Beraters beinhalten. Bezieht dieser beispielsweise Kick-Back-Zahlungen, also Provisionen, die von den Anbietern des Finanzproduktes bei Vertragsabschluss oder durch Bestandsprovisionen an den Vermittler oder Berater gezahlt werden. So stellt dieses ebenfalls eine Falschberatung dar, da die Vertretung der Kundeninteressen nicht mehr angemessen gewährleistet werden kann. Deshalb muss eine korrekte Beratung auch die Transparenz über die Vergütung des Beraters enthalten.

Weiterhin wird bei der Falschberatung zwischen einem Fehler, der zeitlich vor oder nach Abschluss des Vertrages passiert ist, unterschieden. Da ein Beratungsfehler dem Kunden in der Regel nicht sofort auffällt, gilt eine dreijährige Verjährungsfrist, die ab dem Ende des Jahres gilt, in dem der Anspruch zustande kam und der Kunde die Falschberatung bemerkt hat. Allgemein lässt sich sagen, dass die Rechtsprechung ein deutliches Interesse am Anlegerschutz des Kunden hat.

Zum Abschluss fassen wir in einer Checkliste noch einmal zusammen, was Sie bei einer Anlageberatung unbedingt beachten sollten:

- Kompetenz des Beraters überprüfen

- Erwartungen und persönlichen Hintergrund notieren

- Beratungsprotokoll gründlich überprüfen

- Eine eventuelle Falschberatung durch einen Anwalt prüfen lassen

Es lohnt sich in jedem Fall, professionelle Unterstützung in Anspruch zu nehmen, um die individuelle Situation bewerten zu lassen. Im Rahmen einer Ersteinschätzung kann ein Fachanwalt für Bankrecht und Kapitalmarktrecht eine erste Orientierung im Bankrecht zu Ihrem Fall bieten und mit Ihnen weitere Vorgehensweisen besprechen.

Sie haben eine Rechtsfrage?

Dann nutzen Sie einfach die KLUGO Erstberatung. Die Erstberatung ist ein Telefongespräch mit einem zertifizierten Anwalt aus unserem Netzwerk.

Beitrag juristisch geprüft von der KLUGO-Redaktion

Der Beitrag wurde mit großer Sorgfalt von der KLUGO-Redaktion erstellt und juristisch geprüft. Dazu ergänzen wir unseren Ratgeber mit wertvollen Tipps direkt vom Experten: Unsere spezialisierten Partner-Anwälte zeigen auf, worauf es beim jeweiligen Thema ankommt.