- Erbschaftssteuerrechner: Steuern berechnen

- Wie wird die Erbschaftssteuer berechnet?

- Welche Freibeträge gibt es bei der Erbschaftssteuer?

- Wann gilt welcher Erbschaftssteuersatz?

- Versorgungsfreibetrag nach § 17 ErbStG

Erbschaftssteuerrechner

Bei jeder Erbschaft fallen entsprechende Erbschaftssteuern an. Allerdings profitieren die nahen Verwandten von hohen Freibeträgen. Nutzen Sie jetzt unseren Erbschaftssteuerrechner.

Erbschaftssteuerrechner: Steuern berechnen

Mit dem Erbschaftssteuerrechner ermitteln Sie die zu erwartende Besteuerung von Schenkungen oder Erbschaften.

Grundsätzlich muss jeder, der ein Vermögen erbt, Steuern zahlen. Alle Besonderheiten hierzu sind im Erbschaftsteuer- und Schenkungsteuergesetz (ErbStG) genauestens geregelt. Nutzen Sie jetzt den Erbschaftssteuerrechner und lassen Sie sich mit wenigen Klicks die Erbschaftssteuer berechnen – so finden Sie direkt die Steuerschuld für das geerbte Geldvermögen und den Erbschaftssteuersatz heraus.

Der Erbschaftssteuer unterliegt unter anderem:

- Erwerb durch Erbfall

- Erwerb durch Vermächtnis

- Erwerb aufgrund des Pflichtteilsanspruchs

- Erwerb durch Schenkung

- Erwerb aufgrund Vertrags zugunsten Dritter

Wie wird die Erbschaftssteuer berechnet?

Bei der Berechnung der Erbschaftssteuer tragen Sie in den Erbschaftssteuerrechner Ihren Verwandtschaftsgrad zum Verstorbenen ein. Ob Kind, Stiefkind, Ehegatte, Enkel, Mutter, Schwester oder Neffe – für jeden gibt es ganz spezielle Freibeträge und Steuerlasten. Im Folgenden tragen Sie zudem das Privatvermögen der verstorbenen Person sowie das Betriebsvermögen ein. Auch Immobilien zählen zur jeweiligen Erbschaft. Mit dem Erbschaftssteuerrechner lässt sich nicht nur die Erbschaftssteuer berechnen, sondern es ist zudem möglich, Immobilien steuerlich zu analysieren.

Im Anschluss an die Berechnung erhalten Sie eine genaue Aufgliederung der Steuerbefreiungen sowie die zu zahlende Erbschaftssteuer. Je näher der Verwandtschaftsgrad, desto geringer die Steuerlast. Allerdings können auch Schulden weitervererbt werden, die das Erbe deutlich schmälern.

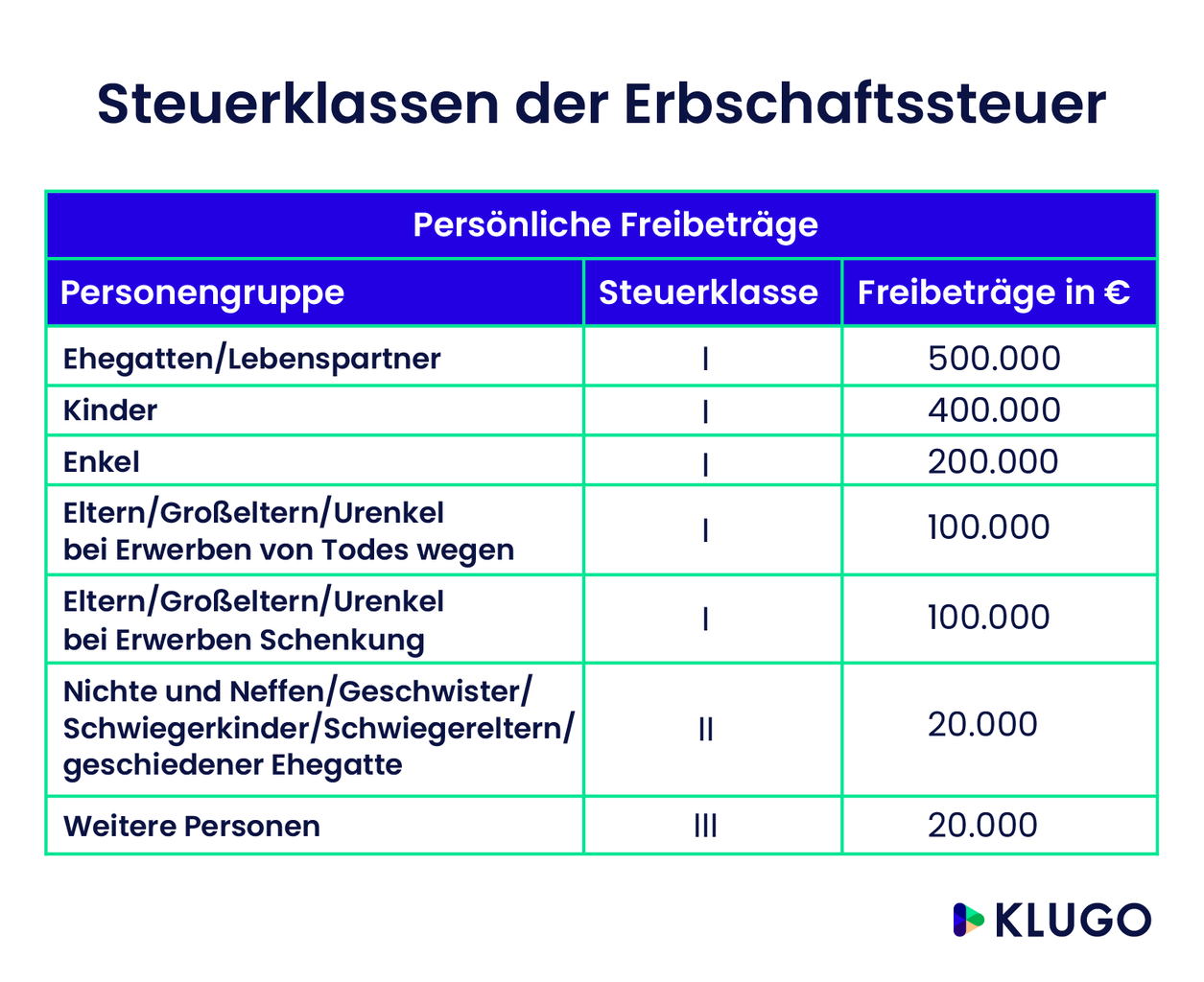

Welche Freibeträge gibt es bei der Erbschaftssteuer?

Je näher die Verwandtschaft, umso höher fällt das Erbe beim Erbschaftssteuerrechner aus. Denn für die nächsten Verwandten gibt es sehr hohe Freibeträge, die nicht versteuert werden müssen. Ehegatten und Lebenspartner haben einen Freibetrag von 500.000 Euro. Kinder, Stiefkinder sowie Enkel, deren Eltern verstorben sind, erhalten 400.000 Euro. Enkel, deren Eltern leben, sowie Urenkel erhalten 200.000 Euro. Eltern und Großeltern haben einen Freibetrag von 100.000 Euro und Personen der Steuerklasse II und III nur noch 20.000 Euro. Immobilien werden gesondert für die Erbschaftssteuer besteuert. Zudem gibt es Besonderheiten, wenn es sich um vermietete Immobilien handelt. Lassen Sie jetzt Ihre Erbschaftssteuer berechnen!

Um den Erben hohe Steuern zu ersparen, bietet es sich an, bereits zu Lebzeiten das Vermögen zu verschenken. Schenkungen und Freibeträge lassen sich alle zehn Jahre geltend machen.

Wann gilt welcher Erbschaftssteuersatz?

Nahe Angehörige des Erblassers, also Ehepartner, Kinder, Enkel und Eltern, haben die niedrigsten Steuersätze auf das Erbe. Wird der Freibetrag überschritten, müssen je nach Steuerklasse zwischen 7 und 30 Prozent Steuern gezahlt werden. Je entfernter die Verwandten, umso höher die entsprechenden Steuern. Bei entfernten Verwandten liegen die Steuern immer zwischen 17 und 50 Prozent.

Gemäß § 15 ErbStG unterscheiden sich drei Steuerklassen: Steuerklasse I betrifft Ehegatten, Kinder, Enkel sowie Eltern und Großeltern. Steuerklasse II beinhaltet Geschwister, Nichten, Neffen, Stiefeltern und Schwiegerkinder sowie geschiedene Ehegatten. Steuerklasse III betrifft alle übrigen Personen.

Sogenannte Nachlassverbindlichkeiten sind Forderungen gegenüber den Erben zugunsten dritter Personen. Schulden, Beerdigungskosten, Zugewinnausgleichsansprüche, Bestattungskosten und Nachlassverbindlichkeiten können Sie vom geerbten Vermögen abziehen. Entsprechend mindern Nachlassverbindlichkeiten den Steueraufwand für die Erbschaftssteuer.

Die Höhe der Erbschaftssteuer richtet sich in erster Linie nach der familiären Verbindung zum Verstorbenen. Grundsätzlich sind Sie als Erbe dazu verpflichtet, das Erbe bei Ihrem Finanzamt anzuzeigen und eine Erbschaftssteuererklärung einzureichen."Jochen Dotterweich

Rechtsanwalt

Versorgungsfreibetrag nach § 17 ErbStG

Erbschaftssteuer- und Schenkungssteuergesetz ErbStG

Nach § 16 gibt es entsprechende Freibeträge für nahe Angehörige. Neben Ehegatten und Kindern erben nahe Verwandte deutlich mehr und profitieren von Freibeträgen zwischen 500.000 und 100.000 Euro.

Zusätzlich zu dem Freibetrag nach § 16 erhalten der überlebende Ehegatte sowie Kinder bis zur Vollendung des 27. Lebensjahres einen besonderen Versorgungsfreibetrag. Beim Ehegatten handelt es sich um 256.000 Euro. Kinder erhalten einen Versorgungsfreibetrag zwischen 52.000 und 10.300 Euro. Der Freibetrag richtet sich nach dem jeweiligen Alter der Kinder. Zudem muss eine Erbschaft innerhalb von drei Monaten nach Kenntnisnahme dem Finanzamt angezeigt werden.

So gehen Sie vor, um die Erbschaftssteuer zu berechnen:

- Tragen Sie den Verwandtschaftsgrad in den Erbschaftssteuerrechner ein.

- Machen Sie Angaben zum Privat- und Betriebsvermögen des Erblassers.

- Geben Sie selbstgenutzte oder vermietete Immobilien an.

Bei rechtlichen Fragen zum Thema Erbrecht und Erbschaftssteuer helfen wir Ihnen gerne im Rahmen einer telefonischen Erstberatung weiter. Die kompetenten KLUGO Partner-Anwälte für Erbrecht stehen Ihnen dabei mit juristischem Rat zur Seite und unterstützen Sie bei Ihrem Anliegen.

Sie haben eine Rechtsfrage?

Dann nutzen Sie einfach die KLUGO Erstberatung. Die Erstberatung ist ein Telefongespräch mit einem zertifizierten Anwalt aus unserem Netzwerk.

Beitrag juristisch geprüft von der KLUGO-Redaktion

Der Beitrag wurde mit großer Sorgfalt von der KLUGO-Redaktion erstellt und juristisch geprüft. Dazu ergänzen wir unseren Ratgeber mit wertvollen Tipps direkt vom Experten: Unsere spezialisierten Partner-Anwälte zeigen auf, worauf es beim jeweiligen Thema ankommt.