- Gehaltsrechner: Was bleibt vom Bruttolohn?

- So gehen Sie vor

- Wozu dient ein Brutto-Netto-Rechner?

- Glossar: Was bedeuten die Begriffe im Brutto-Netto-Rechner

- So hilft Ihnen ein KLUGO Partner-Anwalt weiter

Brutto-Netto-Rechner: Was von Ihrem Gehalt übrig bleibt

STAND 07.07.2023 | LESEZEIT 5 MIN

Mit dem Brutto-Netto-Rechner berechnen Sie schnell und einfach Ihren Nettolohn. Je nach Steuerklasse und individuellen Beiträgen finden Sie so Ihr Ihre monatlichen Abzüge und Ihr monatliches Gehalt heraus.

Gehaltsrechner: Was bleibt vom Bruttolohn?

Mit unserem Brutto-Netto-Gehaltsrechner nutzen Sie ein kostenloses Tool, um einen Überblick über Ihre persönlichen Steuern und Sozialabzüge zu erhalten.

Nutzen Sie den Lohnrechner, um eventuelle Gehaltserhöhungen abzuschätzen oder um den Anteil der sozialen Abzüge am Bruttogehalt zu analysieren. Zudem dient der Brutto-Netto-Rechner dazu, zu entscheiden, ob Sie Ihre Steuerklasse wechseln sollten.

So gehen Sie vor

- Tragen Sie in den Lohnrechner das Steuerjahr sowie Ihr persönliches Tages-, Wochen-, Monats- oder Jahresbrutto ein.

- Passen Sie den Rechner danach auf Ihr Geburtsjahr und auf die Kinderfreibeträge an.

- Wählen Sie die richtige Steuerklasse aus. Nach der Steuerklasse richtet sich die Höhe der Lohnsteuer, des Solidaritätszuschlags (betrifft seit 2021 nur noch Besserverdienende, GmbHs und andere Körperschaften) und der Kirchensteuer.

- Klicken Sie in den nächsten drei Feldern „Ja“ oder „Nein“, abhängig davon, ob Sie Kirchensteuer zahlen, rentenversicherungspflichtig und arbeitslosenversicherungspflichtig sind oder nicht.

- Sind Sie ein normaler krankenversicherungspflichtiger Arbeitnehmer, müssen Sie bei der Angabe „Krankenversicherung“ keine Änderung vornehmen. Haben Sie keinen Anspruch auf Krankengeld, ändern Sie hier die Angabe in „14,0 % ermäß.“. Sind Sie privatversichert, ändern Sie die Angabe auch entsprechend.

- Ergänzen Sie anschließend den Krankenversicherung-Zusatzbeitrag. Dieser beträgt 2023 durchschnittlich 1,60 %.

- Im letzten Schritt geben Sie weitere Einkünfte Ihrer Lohnsteuerkarte an. Haben Sie weitere Einträge, können Sie unter anderem Einmalbezüge oder Jahresfreibeträge eintragen. Je detaillierter Ihre Angaben sind, umso exakter berechnet der Gehaltsrechner Ihren Nettolohn.

- Arbeitgeber müssen zusätzlich Angaben für „Umlagen“ machen. Nach der Auswahl von „Ja“ erscheinen weitere Eingabefelder. Die jeweiligen Eingaben wirken sich auf Ihre Lohnnebenkosten aus.

Wozu dient ein Brutto-Netto-Rechner?

Der Brutto-Netto-Rechner dient als Hilfe, um das individuelle Gehalt auszurechnen. Er berechnet Ihnen die jeweiligen Steuern Ihres Gehalts sowie die Sozialabgaben, die bei Ihrem Bruttolohn fällig werden. Beim Berechnen des Lohns müssen Sie entsprechend alle Angaben zu Gehalt, Krankenkasse oder Steuerklasse machen – den Rest erledigt der Rechner in wenigen Sekunden.

Arbeitslohn gemäß § 19 EStG

Nach § 19 Abs. 1 handelt es sich beim Arbeitslohn um Einnahmen aus nicht selbstständiger Arbeit in Form von zum Beispiel Gehältern, Löhnen oder Gratifikationen. Einnahmen sind nach § 8 Abs. 1 EStG Güter, die in Geld oder Geldwerten bestehen und steuerpflichtig sind. Der Arbeitslohn wird in Brutto- und Nettolohn unterschieden und im Arbeitsvertrag festgelegt.

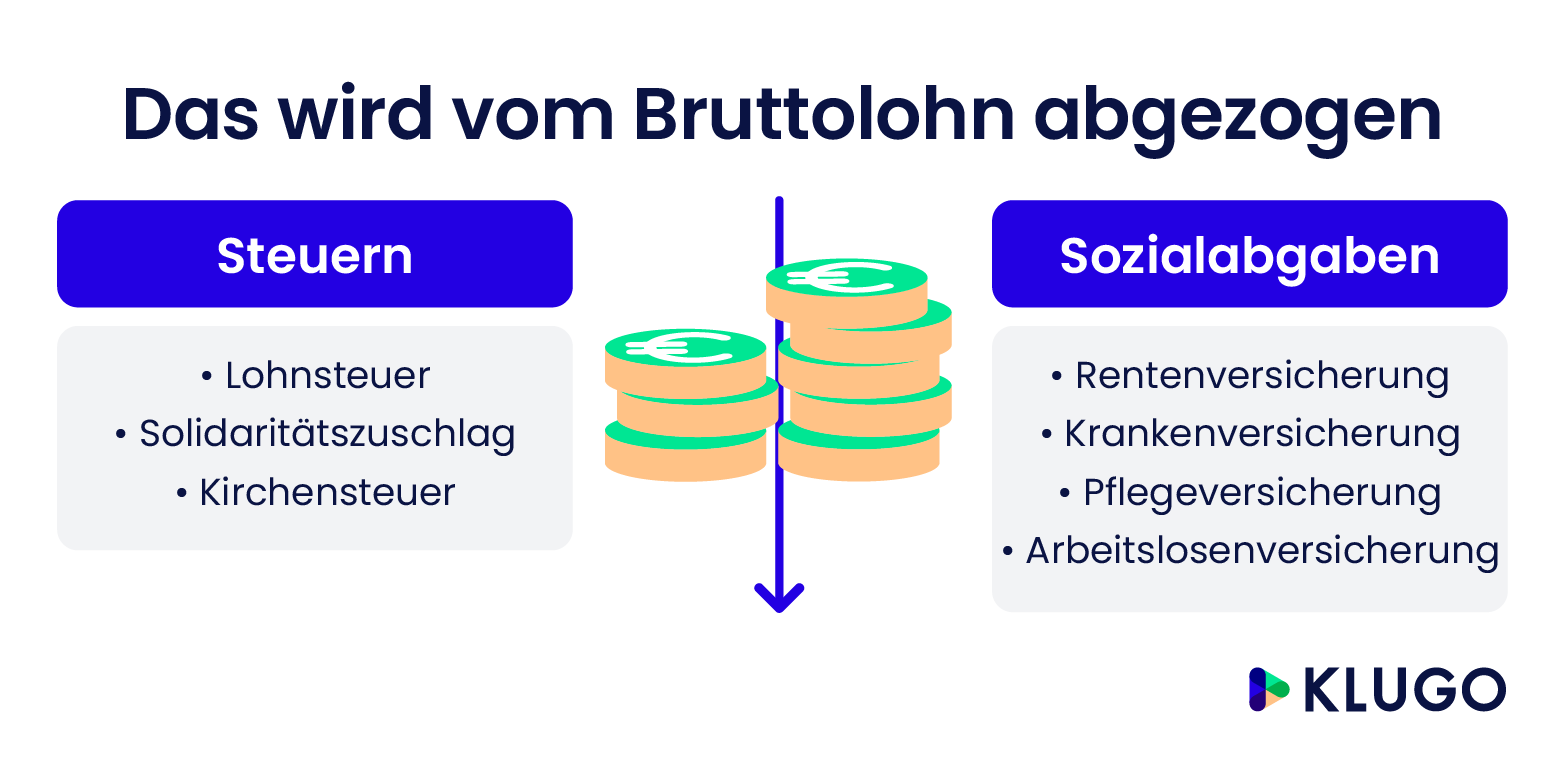

Grundsätzlich unterliegt Ihr Bruttolohn festgesetzten rechtlichen Abzügen, welche sich, je nach Steuerklasse, auf Ihren Nettolohn auswirken. Aus diesem Grund ist der Lohnrechner ideal, um Gehaltsverhandlungen zu führen oder eine Gehaltserhöhung zu bewirken. Lohnsteuer, Solidaritätszuschlag und die Sozialabgaben in Form von Kranken-, Rente-, Pflege- sowie Arbeitslosenversicherung schmälern hierbei den Bruttolohn. Zudem wird bei der Berechnung des Nettolohns häufig die Kirchensteuer abgezogen.

Möchten Sie Ihren Partner heiraten, hilft Ihnen der Lohnrechner, die beste Steuerklasse herauszufinden. Die Steuerklasse IV ist empfehlenswert, wenn beide ähnlich verdienen. Ansonsten bietet sich die Kombination aus Steuerklasse III für den einen und Steuerklasse V für den anderen Partner an. Bekommen Sie ein Kind, erhöht sich Ihr Nettogehalt durch Kinderfreibeträge und Kindergeld. Auch ein Ausstieg aus der Kirche führt zu einer Steuerverkürzung um die entsprechende Kirchensteuer.

Glossar: Was bedeuten die Begriffe im Brutto-Netto-Rechner

Steuerjahr

Die richtige Auswahl des Steuerjahres ist wichtig, da sich die Höhe der veranschlagten Abgaben und Steuern regelmäßig ändern. Diese Änderungen wirken sich natürlich auf den Nettolohn aus. Zum Beispiel wurde mit dem Jahreswechsel 2022/2023 der Steuergrundfreibetrag um 561 Euro auf 10.908 Euro angehoben. 2024 ist eine weitere Erhöhung vorgesehen.

Monatsbrutto, Jahresbrutto, Wochenbrutto, Tagesbrutto

Für unterschiedliche Tätigkeitsbereiche werden unterschiedliche Bruttolöhne (Abrechnungszeiträume) berechnet. Von Tages- oder Wochenbruttolöhnen wird vorwiegend bei Saisonbeschäftigten in der Landwirtschaft, bei Arbeitnehmern auf Stundenbasis oder bei Minijobbern gesprochen. Arbeitnehmer in Unternehmen verhandeln dagegen ihr Monats- oder Jahresbrutto.

Geburtsjahr

Arbeitnehmer, die vor Beginn des Steuerjahres 64 Jahre alt wurden, haben einen Anspruch auf den Altersentlastungsbetrag. 2023 beträgt dieser Betrag 13,6 % des Lohnes, aber maximal 646 Euro. Seit 2004 wird dieser Betrag kontinuierlich gekürzt, bis er 2040 schließlich endgültig entfällt.

Kinderfreibeträge

Arbeitnehmer, die Kinder haben, profitieren vom Kinderfreibetrag und haben mehr von ihrem Nettogehalt. 2023 beträgt der Kinderfreibetrag 6.024 Euro und steigt 2024 auf 6.384 Euro. Der Kinderfreibetrag steht grundsätzlich beiden Elternteilen zu. Je nach individueller Situation kann der Kinderfreibetrag auch nur auf einen Elternteil übertragen werden.

Steuerklasse

Bei der Berechnung des Nettolohns ist neben dem Bruttolohn die Lohnsteuerklasse entscheidend. So gilt die Steuerklasse I vorwiegend für Ledige, Verwitwete, Geschiedene oder getrennt lebende Paare. Lohnsteuerklasse II gilt für Alleinerziehende mit höherer steuerlicher Entlastung. In die Steuerklasse III fallen verheiratete Arbeitnehmer, die nicht die Steuerklasse IV gewählt haben. Fällt ein Partner in Steuerklasse III, fällt der andere in Steuerklasse V. Ändern lassen sich die Steuerklassen für Verheiratete jedes Jahr. Die Steuerklasse VI gilt für Arbeitnehmer mit mehreren Arbeitsverhältnissen. Bei ihnen ist die steuerliche Belastung am höchsten.

Die Steuerklassen im Überblick:

- Steuerklasse I: Ledige, Verwitwete, Geschiedene und getrenntlebende Paare

- Steuerklasse II: Alleinerziehende

- Steuerklasse III, IV, V: Verheiratete, nicht getrennt lebende Paare

- Steuerklasse VI: Arbeitnehmer mit mehreren Arbeitsverhältnissen

Kinderlos + mind. 23

Erreicht ein Arbeitnehmer das 23. Lebensjahr und ist kinderlos, muss er einen höheren Beitragssatz zur Pflegeversicherung zahlen. Dieser Beitragszuschlag beläuft sich 2023 auf 0,6 Prozent, die auf den üblichen Beitragssatz von 3,4 Prozent (ab Juli 2023) addiert werden.

Arbeitsstelle in

Die Höhe der Abgaben und Steuern, darunter vor allem auch der Kirchensteuer, unterscheidet sich von Bundesland zu Bundesland. Daher ist diese Angabe im Brutto-Netto-Rechner besonders wichtig. Zum Beispiel beträgt die Höhe der Kirchensteuern in Baden-Württemberg und Bayern acht Prozent der Einkommenssteuer – in allen anderen Bundesländern sind es neun Prozent.

Kirchensteuer

In Deutschland wohnende Mitglieder einer katholischen oder evangelischen Kirche sowie Mitglieder der jüdischen Kultusgemeinden müssen die Kirchensteuer zahlen. Die Kirchensteuer ist Landesrecht und fällt daher nicht überall gleich hoch aus. Treten Arbeitnehmer aus der Kirche aus, ist die Kirchensteuer nicht mehr fällig.

Rentenversicherung-Pflicht

Arbeitnehmer und Arbeitgeber zahlen den Beitragssatz der Rentenversicherung jeweils zur Hälfte. 2023 beträgt der Beitragssatz insgesamt 18,6 Prozent des Bruttolohns.

Arbeitslosenversicherungs-Pflicht

Auch den Beitragssatz der Arbeitslosenversicherung zahlen Arbeitnehmer und Arbeitgeber jeweils zur Hälfte. 2023 beträgt der Beitragssatz 2,6 Prozent. Die Arbeitslosenversicherung ist eine Form der Sozialversicherung, die finanzielle Unterstützung für Arbeitnehmer bietet, die unverschuldet arbeitslos geworden sind.

Krankenversicherungs-Pflicht

Die Bemessung der Krankenversicherung richtet sich nach dem jeweiligen Bruttoarbeitslohn. Damit vor allem Besserverdiener nicht zu stark belastet werden, wird diese Bemessungsgrundlage nach oben hin begrenzt. Gesetzlich Versicherte mit einem monatlichen Einkommen von bis zu 4.237,50 Euro zahlen derzeit 7,3 Prozent Ihres Gehalts an die Krankenkassen. Arbeitgeber tragen denselben Anteil, sodass der Beitragssatz genau aufgeteilt wird. Etwaige Zusatzbeiträge hängen von den Krankenkassen ab und werden von den Krankenkassenmitgliedern selbst bezahlt.

Zusatzbeitrag Krankenversicherung in %

Gesetzliche Krankenkassen dürfen einen individuellen Zusatzbeitrag bestimmen, der neben dem allgemeinen Beitrag gezahlt werden muss. Durchschnittlich liegt dieser 2023 bei 1,60 Prozent. Krankenkassen erheben diesen Zusatzbeitrag, wenn die Zuweisungen aus dem Gesundheitsfonds nicht zur Deckung der voraussichtlichen Ausgaben reichen.

Weitere Einkünfte/Einträge in LSt-Karte:

- Bezüge aus mehrjähriger Tätigkeit: Beschreibt die Vergütung aus einer Tätigkeit, die sich über mindestens zwei Veranlagungszeiträume erstreckt und einen Zeitraum von mehr als zwölf Monaten erfasst. Diese Vergütung unterliegt einer besonderen Versteuerung.

- Jahresfreibetrag aus LSt-Karte: Der Jahresfreibetrag ist die Summe aus allen geltend gemachten Freibeträgen innerhalb eines Jahres. Dazu zählen u. a. der Grundfreibetrag, der Kinderfreibetrag, Arbeitnehmerpauschbetrag und der Erbschaftssteuerfreibetrag. Über die Höhe der Steuerfreibeträge entscheidet die jeweilige Lohnsteuerklasse des Arbeitnehmers.

- Jahreshinzurechnungsbetrag: Der Hinzurechnungsbetrag betrifft alle Arbeitnehmer, die mehrere Jobs ausüben und trotzdem ein geringes Einkommen haben. Durch den Hinzurechnungsbetrag kann verhindert werden, dass Geringverdiener ab dem zweiten Job zu viel Lohnsteuer zahlen.

Umlagen

Umlagesätze zahlen nur Arbeitgeber. Dabei zählen zur Umlage 1 Arbeitgeberaufwendungen bei Krankheit und zur Umlage 2 Arbeitgeberaufwendungen bei Mutterschaft.

Nettolohn

Der Nettolohn bezieht sich auf den Betrag, den ein Arbeitnehmer tatsächlich auf seinem Bankkonto erhält, nachdem alle Abzüge, wie Steuern, Sozialversicherungsbeiträge und andere Abgaben vom Bruttogehalt abgezogen wurden. Der Nettolohn berücksichtigt die verschiedenen steuerlichen und sozialversicherungsrechtlichen Bestimmungen, die je nach individueller Situation unterschiedlich sein können.

So hilft Ihnen ein KLUGO Partner-Anwalt weiter

Bei rechtlichen Problemen zum Thema Steuerrecht und Gehalt helfen wir Ihnen gerne im Rahmen einer telefonischen Erstberatung weiter. Unsere kompetenten KLUGO Partner-Anwälte und Rechtsexperten stehen Ihnen dabei mit juristischem Rat zur Seite und unterstützen Sie bei allen Anliegen.

Sie haben eine Rechtsfrage?

Dann nutzen Sie einfach die KLUGO Erstberatung. Die Erstberatung ist ein Telefongespräch mit einem zertifizierten Anwalt aus unserem Netzwerk.

Beitrag juristisch geprüft von der KLUGO-Redaktion

Der Beitrag wurde mit großer Sorgfalt von der KLUGO-Redaktion erstellt und juristisch geprüft. Dazu ergänzen wir unseren Ratgeber mit wertvollen Tipps direkt vom Experten: Unsere spezialisierten Partner-Anwälte zeigen auf, worauf es beim jeweiligen Thema ankommt.