- Was muss man bei einer Selbstanzeige wegen Steuerhinterziehung beachten?

- Die gesetzliche Regelung in § 371 AO

- Voraussetzungen für eine wirksame Selbstanzeige beim Finanzamt

- Zeitraum der Selbstanzeige bei Steuerhinterziehung

- Wann ist eine Selbstanzeige wegen Steuerhinterziehung nicht mehr möglich?

- Welche Steuern müssen nachgezahlt werden?

- Anonyme Selbstanzeige bei Steuerhinterziehung

- Wer kann eine Selbstanzeige beim Finanzamt abgeben?

- Welche Form hat eine Selbstanzeige wegen Steuerhinterziehung?

- Was geschieht nach der Selbstanzeige beim Finanzamt?

- Wann ist ein Anwalt für Steuerrecht nötig?

Selbstanzeige bei Steuerhinterziehung

Ein Steuerstrafverfahren ist eine ernste Angelegenheit. In schweren Fällen droht hier eine Haftstrafe von bis zu zehn Jahren. Aus diesem Grund sollte vorab eine Selbstanzeige in Erwägung gezogen werden, wenn dafür die Voraussetzungen gegeben sind.

Was muss man bei einer Selbstanzeige wegen Steuerhinterziehung beachten?

Wirksame Selbstanzeige schützt vor Strafverfolgung. Um Wirksamkeit zu erlangen, muss die Selbstanzeige bestimmte positive Voraussetzungen erfüllen. Negative Voraussetzungen dürfen nicht vorliegen, sonst ist die Anzeige ungültig.

Wer eine Steuerstraftat begangen hat und eine wirksame Selbstanzeige abgibt, wird wegen dieser Steuerstraftat nicht bestraft. Die Selbstanzeige ist damit der einzige Weg, um eine Strafbarkeit wegen Steuerhinterziehung zu beseitigen.

Nur eine wirksame Selbstanzeige schützt vor Bestrafung. Das heißt, dass alle ihre Voraussetzungen erfüllt sein müssen. Es gibt positive Voraussetzungen, die erfüllt sein müssen, um straffrei zu werden und negative Voraussetzungen, die nicht vorliegen dürfen.

Hier finden Sie alle wichtigen Informationen über die Selbstanzeige bei Steuerhinterziehung:

- Der § 371 der Abgabenordnung regelt die Selbstanzeige.

- Eine gültige Selbstanzeige ist vollständig und wird vor Eintreten einer Ermittlung oder fälligen Prüfung übermittelt.

- Eine gültige Selbstanzeige wirkt strafbefreiend. Die Steuerschuld muss jedoch verzinst bezahlt werden.

- Die Selbstanzeige ist eine heikle Angelegenheit und sollte nur in Begleitung eines Fachanwalts erfolgen.

Die gesetzliche Regelung in § 371 AO

Die strafbefreiende Selbstanzeige bei Steuerhinterziehung ist im § 371 der Abgabenordnung genau geregelt. Hier wird festgehalten, wie eine Steuerstraftat beim zuständigen Finanzamt angezeigt werden muss, um einer hohen Gefängnisstrafe von bis zu 10 Jahren zu entgehen. Grundsätzlich ist es möglich, die Selbstanzeige formlos abzugeben – dabei lauern jedoch eine Menge Gefahren und Risiken, die vorher abgewogen werden sollten. Daher raten wir Ihnen dringend, einen spezialisierten Fachanwalt für Steuerrecht hinzuzuziehen.

Wir von KLUGO möchten Sie über mögliche Vorteile und Risiken einer Selbstanzeige wegen Steuerhinterziehung informieren. Werfen Sie auch einen Blick auf unsere weiteren Beiträge, in denen wir Ihnen genau erklären, was man alles unter dem Begriff Steuerhinterziehung versteht und was Sie bei einer Prüfung durch die Steuerfahndung erwarten müssen.

Voraussetzungen für eine wirksame Selbstanzeige beim Finanzamt

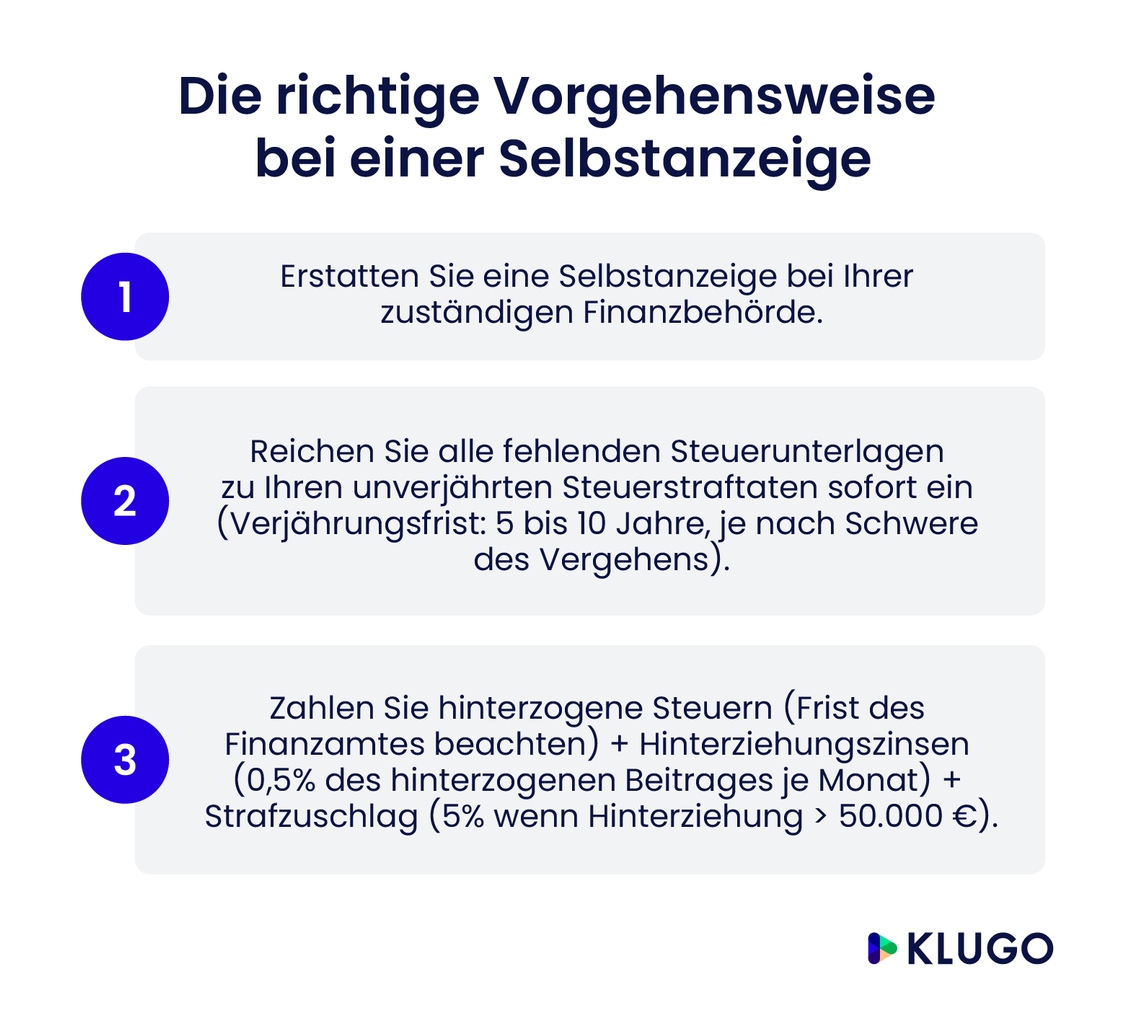

Wer eine Selbstanzeige wegen Steuerhinterziehung einreichen möchte, sollte dies grundsätzlich beim zuständigen Finanzamt tun. Nur so ist eine strafbefreiende Selbstanzeige wegen Steuervergehen möglich. Wählen Sie den falschen Ansprechpartner und reichen stattdessen eine Anzeige bei der lokalen Staatsanwaltschaft oder der Polizei ein, ist die Straffreiheit der Selbstanzeige nicht länger gegeben.

Damit Sie eine wirksame, straffreie Selbstanzeige abgeben können, müssen jedoch einige Voraussetzungen erfüllt werden.

Voraussetzungen für eine Selbstanzeige:

- Bei einer Selbstanzeige wegen Steuerhinterziehung müssen alle Straftaten in Steuerbelangen innerhalb der letzten 10 Kalenderjahre in vollem Umfang angegeben werden

- Es liegt keiner der möglichen Sperrgründe vor (siehe nächsten Absatz)

- Neben den hinterzogenen Steuern werden auch die Hinterziehungszinsen nach § 235 der Abgabenordnung und generelle Zinsen nach § 233a der Abgabenordnung innerhalb einer bestimmten Frist an das Finanzamt entrichtet

Achten Sie darauf, dass eine Selbstanzeige wegen Steuerhinterziehung bereits alle relevanten Informationen enthält. Korrekturen im Anschluss an die Selbstanzeige sind nicht mehr möglich. Sollten Steuervergehen aufgedeckt werden, die in der Selbstanzeige nicht enthalten sind, können Sie für diese Fälle rechtlich belangt werden. Daher ist es umso wichtiger, schon vor der eigentlichen Selbstanzeige einen Fachanwalt für Steuerstrafrecht zu beauftragen, der gemeinsam mit Ihnen den Vorgang bearbeitet. Beachten Sie, dass eine ausdrückliche Bevollmächtigung des Fachanwalts vorliegen muss, bevor die Selbstanzeige wegen Steuerhinterziehung eingereicht wird! Gern helfen wir Ihnen bei der Suche nach einem erfahrenen Anwalt für Steuerrecht. Nutzen Sie dafür einfach die Erstberatung durch KLUGO.

§ 371 AO: Selbstanzeige

Nach § 371 Abs. 1 AO wird eine Person von der Strafverfolgung des § 370 AO befreit, sofern sie rechtzeitig, vollständig und zehn Jahre zurückwirkend Selbstanzeige stellt.

§ 371 Abs. 2 regelt Tatbestände, für die keine Strafbefreiung möglich ist.

Zeitraum der Selbstanzeige bei Steuerhinterziehung

Zu den wichtigsten positiven Voraussetzungen der Selbstanzeige gehört die Vollständigkeit. Das bedeutet, dass alle Steuerstraftaten derselben Steuerart und der letzten zehn Kalenderjahre aufgearbeitet werden müssen. Es müssen alle unrichtigen Angaben berichtigt werden, die unvollständigen Angaben ergänzt oder die unterlassenen Angaben nachgeholt werden.

Auf den Punkt gebracht:

- Wirksame Selbstanzeige schützt vor Strafverfolgung.

- Um Wirksamkeit zu erlangen, muss die Selbstanzeige bestimmte positive Voraussetzungen erfüllen.

- Negative Voraussetzungen dürfen nicht vorliegen, sonst ist die Anzeige ungültig.

Wann ist eine Selbstanzeige wegen Steuerhinterziehung nicht mehr möglich?

Vor einigen Jahren wurde ein Gesetz zur Änderung der Abgabenordnung erlassen, in dem die Voraussetzungen für eine gültige Selbstanzeige deutlich verschärft wurden. Darin ist festgehalten, dass eine Selbstanzeige beim Finanzamt nur dann strafbefreiende Wirkung hat, wenn keinerlei Sperrgründe gegeben sind.

Zu den Sperrgründen gehören:

- Die Steuerbehörde hat bereits von der Steuerhinterziehung erfahren und ermittelt gegen Sie oder Ihr Unternehmen

- Ihnen oder Ihrem steuerlichen Vertreter wurde bereits eine Prüfungsanordnung nach § 196 AO zugestellt

- Es wurde bereits ein Straf- oder Bußgeldverfahren eingeleitet

- Eine der Steuerstraftaten wurde bereits vor der Selbstanzeige wegen Steuerhinterziehung entdeckt (teilweise oder vollständig) und Sie wussten davon oder konnten es ahnen

- Wenn bereits ein Amtsträger der Finanzbehörde bei Ihnen war

- Der hinterzogene Steuerbetrag überschreitet die 50.000 Euro je Steuer und gilt damit als Straftatbestand

Wenn einer dieser Punkte erfüllt wird oder gleich mehrere zutreffen, bringt eine Selbstanzeige wegen Steuerhinterziehung keine Straffreiheit mehr. Da eine Selbstanzeige nur dann sinnvoll ist, wenn daraus die Straffreiheit resultiert, sollten Sie das weitere Vorgehen ausführlich mit einem Fachanwalt für Steuerrecht besprechen, um Fehler der Bürokratie zu vermeiden. Schon kleine Fehler können dazu beitragen, dass das Strafmaß empfindlich erhöht wird. Gern helfen wir Ihnen bei der Suche nach einem kompetenten Ansprechpartner für Steuerrecht.

Welche Steuern müssen nachgezahlt werden?

Auch die vollständige Nachzahlung aller Steuern einschließlich der Zinsen und eines eventuellen Zuschlags nach § 398a der Abgabenordnung (AO) ist Voraussetzung für die Wirksamkeit einer Selbstanzeige. Im Falle der Einkommensteuer müssen damit regelmäßig die Steuern für die vergangenen 10 bis 13 Jahre einschließlich Zinsen und eventuellen Zuschlag nachgezahlt werden. Trotz der Verjährungsfrist von zehn Jahren kommen längere Zeiträume zustande durch das Herausschieben des Beginns der Frist, die erst am Ende des Jahres der Einreichung der Steuererklärung beginnt.

Grundsätzlich gilt:

- Wurden mehr als 25.000 Euro hinterzogen, wird ein Zuschlag in Höhe von 10 Prozent der Gesamtsumme fällig

- Ab einem Betrag von 100.000 Euro beträgt der Zuschlag 15 Prozent

- Sofern mehr als 1.000.000 Euro hinterzogen wurden, gilt ein Strafzuschlag von 20 Prozent auf alle hinterzogenen Steuern

Zusätzlich setzt das Finanzamt sogenannte Hinterziehungszinsen an, die ebenfalls auf den gesamten Betrag gezahlt werden müssen. Aktuell liegt der Satz für Hinterziehungszinsen bei sechs Prozent. Die Berechnung des Zinses erfolgt ab der Vollendung der Tat bis zur vollständigen Zahlung aller überfälligen Steuern.

Anonyme Selbstanzeige bei Steuerhinterziehung

Da die Selbstanzeige nur demjenigen Straffreiheit gewährt, der die unrichtigen Angaben berichtigt und die unvollständigen Angaben nachholt oder ergänzt, ist die Angabe des eigenen Namens zwingende Voraussetzung einer wirksamen Selbstanzeige. Eine anonyme Selbstanzeige ist also nicht möglich.

Vorsicht auch, wenn mehrere Personen betroffen sein können: Hier muss eine zeitgleiche Selbstanzeige erfolgen, um für alle einen Schutz zu erzeugen.

Falls Sie über eine Selbstanzeige nachdenken, übernehmen Sie keine unvorsichtigen Schritte ohne einen Fachanwalt. Ein spezialisierter Anwalt kann Sie hier genau beraten, sodass Ihre Selbstanzeige auch tatsächlich gültig ist.

Wer kann eine Selbstanzeige beim Finanzamt abgeben?

Grundsätzlich kann sich jeder, der Steuern hinterzogen hat, selbst beim Finanzamt anzeigen. Dabei spielt es keine Rolle, ob es sich um einen Alleintäter handelt oder man selbst nur Mittäter, Gehilfe oder Anstifter der Steuerhinterziehung ist.

Sie sollten jedoch beachten, dass eine wirksame Selbstanzeige wegen Steuerhinterziehung nur dann für alle Beteiligten Straffreiheit gewährt, wenn jeder einzeln Selbstanzeige erstattet. Dies muss zudem zum gleichen Zeitpunkt geschehen, selbst dann, wenn unterschiedliche Finanzämter involviert sind. Wenn nur einer der Beteiligten eine Selbstanzeige erstattet, gilt bei allen anderen Betroffenen die Straftat bereits als entdeckt, sodass keine strafbefreiende Wirkung mehr möglich ist.

Welche Form hat eine Selbstanzeige wegen Steuerhinterziehung?

Das Gesetz schreibt keine spezielle Form vor, die eine Selbstanzeige wegen Steuerhinterziehung zu erfüllen hat. Grundsätzlich kann die Selbstanzeige also vollkommen formlos geschehen. Um bürokratische Fehler und damit ein eventuell erhöhtes Strafmaß zu vermeiden, sollten Sie jedoch auf vollständige Angaben achten. Schon kleine Fehler können den Verlauf des Ermittlungsverfahrens erheblich beeinträchtigen! Schreiben Sie zum Beispiel auf keinen Fall „Selbstanzeige“ in den Betreff einer E-Mail oder eines Briefes, da dies sofort eine Einleitung eines Strafverfahrens mit sich bringt. Besser wäre hier die Wortwahl „Berichtigung meiner Steuererklärungen aus den Jahren …“.

Um zusätzliche Fallstricke und mögliche Fehler in der Selbstanzeige wegen Steuerhinterziehung zu vermeiden, sollten Sie unbedingt einen Fachanwalt für Steuerrecht hinzuziehen, bevor Sie die Selbstanzeige erstatten.

Was geschieht nach der Selbstanzeige beim Finanzamt?

Nachdem beim Finanzamt eine Selbstanzeige wegen Steuerhinterziehung eingegangen ist, wird der Fall an die zuständige Staatsanwaltschaft weitergeleitet. In diesem Ermittlungsfahren wird genau überprüft, ob alle Voraussetzungen für eine straffreie Selbstanzeige gegeben sind. Nur wenn diese Voraussetzungen erfüllt werden, wird das Strafverfahren eingestellt und der Steuerhinterzieher geht straffrei aus.

Anders sieht es aus, wenn während der Ermittlungen aufgedeckt wird, dass die notwendigen Voraussetzungen nicht erfüllt werden. In diesem Fall kommt es zu einem gültigen Strafverfahren und meist auch zu einem Prozess. Freiheitsstrafen sind größtenteils erst ab einem hinterzogenen Betrag von mehr als 100.000 Euro zu erwarten, die jedoch oft zur Bewährung ausgesetzt werden. Wer mehr als eine Million Euro an Steuern hinterzieht, kann mit großer Wahrscheinlichkeit mit einer Freiheitsstrafe von mehreren Jahren rechnen, die nur in seltenen Fällen zur Bewährung ausgesetzt wird.

Wann ist ein Anwalt für Steuerrecht nötig?

Eine Selbstanzeige wegen Steuerhinterziehung ist eine sehr heikle Angelegenheit. Da das deutsche Steuerrecht sehr komplex ist, haben Laien oft Schwierigkeiten, durch die einzelnen Voraussetzungen und Richtlinien durchzusteigen. Wer über eine Selbstanzeige wegen Steuerhinterziehung nachdenkt, sollte daher grundsätzlich zunächst mit einem Fachanwalt für Steuerrecht Rücksprache halten. Nur wenn alle Anforderungen des Finanzamts erfüllt werden, kann eine Selbstanzeige zur Straffreiheit führen. Gern helfen wir Ihnen dabei, einen kompetenten Fachanwalt für Steuerrecht zu finden, der Sie berät. Nutzen Sie auch unsere Erstberatung, um eine erste Einschätzung zu Ihrer Selbstanzeige wegen Steuerhinterziehung zu erhalten.

Sie haben eine Rechtsfrage?

Dann nutzen Sie einfach die KLUGO Erstberatung. Die Erstberatung ist ein Telefongespräch mit einem zertifizierten Anwalt aus unserem Netzwerk.

Beitrag juristisch geprüft von der KLUGO-Redaktion

Der Beitrag wurde mit großer Sorgfalt von der KLUGO-Redaktion erstellt und juristisch geprüft. Dazu ergänzen wir unseren Ratgeber mit wertvollen Tipps direkt vom Experten: Unsere spezialisierten Partner-Anwälte zeigen auf, worauf es beim jeweiligen Thema ankommt.